KOMMENTAR: Fredag 18. mai var den tredje største emisjonen i USAs historie gjennomført: Facebook hentet inn 16 milliarder dollar på Nasdaq i en børsnotering som priset selskapet til 104 milliarder dollar. I dag, en uke etter, er aksjekursen til Facebook 13 prosent lavere enn introduksjonskursen på 38 dollar, men har vært rundt 20 prosent under i løpet av uken.

Av de 16 milliardene som emisjonen brakte inn, gikk bare 6,8 milliarder dollar til Facebook. Resten var salg av aksjer fra investorer som har vært med lite. Dette viser liten tro på Facebooks fremtid.

På kort sikt vil Facebook sannsynligvis rammes av usikkerhet ettersom analytikere forsøker å snu hodet rundt den unike forretningsmodellen.

Men på mellomlang sikt har selskapet et potensial til å bli et monopol på nettet, med tilhørende verdsettelse.

Investorer trenger uavhengig analyse

Ettersom jurister i både finanstilsynet i USA, bankene som bisto med børsnoteringen og investorer nå sloss om pengetap etter havariet rundt Facebooks børsnotering, er det for investorer vanskeligere enn noen gang å komme frem til en god verdsettelse på Facebook. Det sosiale nettverket er priset til 59 ganger forventet resultat i år, noe som gjør dem til et høyt priset selskap i forhold til andre sosiale medie-aktører. Men det er faktisk lite tilgjengelig analysearbeid for investorene.

Nær sagt alle de store investeringsbankene deltok i børsintroduksjonen. Deres analytikere kunne derfor ikke publisere analyser i forkant av noteringen. Men når de får lov til å publisere analyser vil de være under et sterkt press for ikke å henge ut sine kollegaer, som har bistått selskapet med noteringen. Det er nå man virkelig trenger uavhengig analysemiljøer, som vårt selskap CM Research og andre.

Hvorfor er børsnoteringen av Facebook viktig?

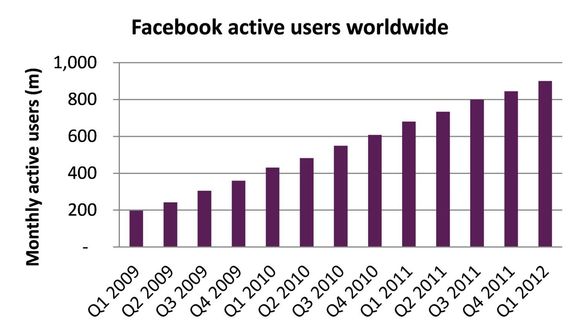

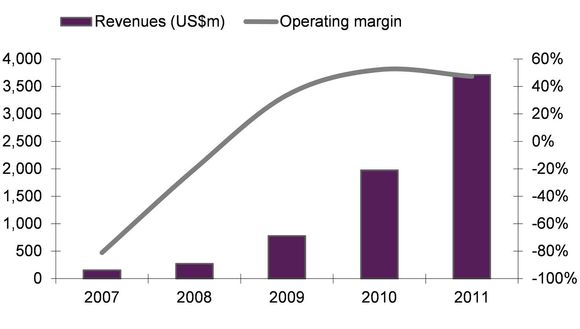

Siden selskapet ble etablert i 2004 til 31. mars i år har den aktive brukermassen økt fra null til 901 millioner. I 2011 hadde selskapets omsetning økt til 3,7 milliarder dollar og driftsmarginen hadde vokst til 47 prosent. Selskapet er det åttende største teknologiselskapet i verden – målt etter markedsverdi. Prisen selskapet hadde da de gikk på børs, 104 milliarder dollar, verdsatte Facebook med en multiple på 27 ganger salgsinntektene i 2011 og 104 ganger resultatet.

Facebook er et sosialt nettverk og de tjener penger på å innhente og analyse personlig informasjon for så å selge dette til annonsører. Men det er også en altomfattende plattform, et økosystem, et internett innen internett.

Det har potensial til å vokse seg til Apples størrelse (Apples markedsverdi er over fem ganger så høy som Facebooks) dersom de klarer å entre nye nett- og programvaremarkeder med suksess.

Disse markedene kan inkludere nye operativsystemer, apps, mobil betaling, mobilbaserte spill, nettskytjenester, netthandel, nettdating, musikk, video, nyheter, søk, blogging, «big data» og en rekke programvaresektorer.

Men å ekstrapolere alt dette inn i en verdsettelse av Facebook er svært vanskelig.

Vårt rammeverk for å analysere Facebook

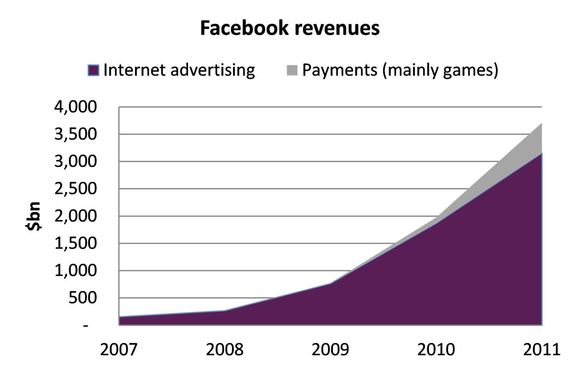

I 2011 kom 85 prosent av Facebooks inntekter fra annonser. Resten kom fra Facebook Payments. Siden praktisk talt alle Payment-relaterte inntekter kom fra apper bygget av spillutviklere (som Zynga) så er det fornuftig å klassifisere disse inntektene som «spillinntekter».

Det er millioner av ulike sammensetninger man kan bruke for å beskrive hvordan Facebooks forretningsmodell kan utvikles og hvordan omsetningen kan stige.

I dag har vi i CM Research publisert en rapport som tegner opp ett basiscase-scenario som gir en modell for hvordan inntektsveksten bør være for at selskapets prising kan forsvares. Vår modell gir altså investorer et rammeverk for å bedømme resultatene som Facebooks ledelse kan presentere.

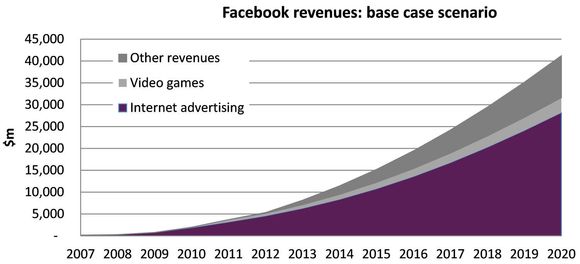

Oppsummer viser vårt basiscase-scenario at selskapets omsetning må øke fra 3,7 milliarder dollar i fjor til 41 milliarder dollar innen 2020 med en EBITDA-margin som holder seg godt over 40 prosent gjennom det neste tiåret for at dagens verdsettelse skal regnes hjem. Våre forventinger til EBITDA-margin, effektive skattesatser og kapitalkostnad er lik med utviklingen til Googles inntektsvekst siden deres børsnotering i 2004.

Forutsetninger for inntekter

For at inntektene skal øke til 41 milliarder dollar innen 2020 så beregner vi at Facebook må generere substansielle inntekter fra «andre kilder» enn dagens (annonser og spill), som grafen under viser.

I vårt basiscase må Facebook ta 13 prosent av annonsemarkedet, fra 3,9 prosent i 2011. De må ta 12 prosent av nettspill-markedet (fra 1,9 prosent i 2011) og de må i tillegg generere 10 milliarder dollar per år innen 2020 i inntekter utenom dette.

Hovedrisiko er mobil

Den største risikoen for Facebooks investorer er at deres plattform ikke evner å gjennomføre en sømløs svitsj over til mobilt internett. Til å være et teknologiselskap er Facebook sent ute i å gjennomføre denne overgangen. Som ledelsen i selskapet selv utrykker det: Vår evne til å tjene penger på mobile produkter er ikke bevist.

Dersom du ønsker å lese hele Facebook-rapporten kontakt CM Research på deres nettsider.

Les også:

- [05.06.2012] Svak statistikk for Facebook

- [30.05.2012] Facebook straffes på børsen

- [17.05.2012] Hvem vinner kampen om de store dataene?

- [23.03.2012] Mobil lommebok: App eller NFC?

- [24.02.2012] – Google kan vente seg en smell

- [03.02.2012] Kina leder an i sosiale medier